银行

苹果开发者iOS内购在app store connect修改/添加收款银行

Carol 发表了文章 • 2022-09-04 14:15

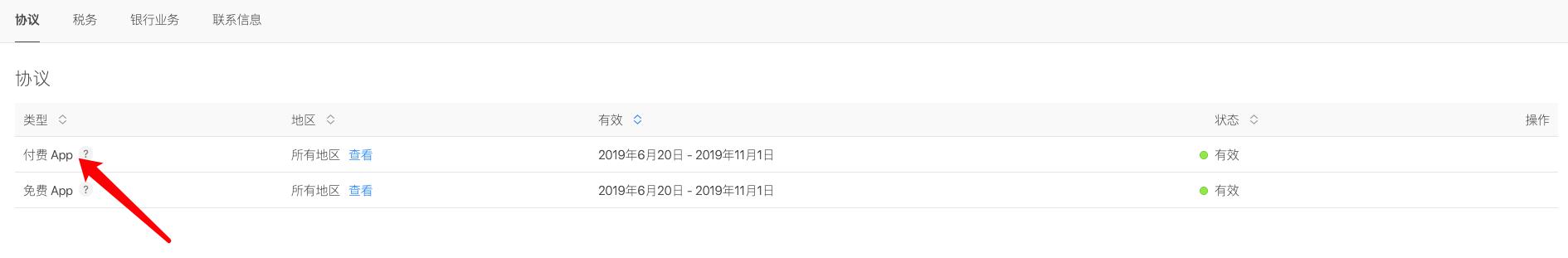

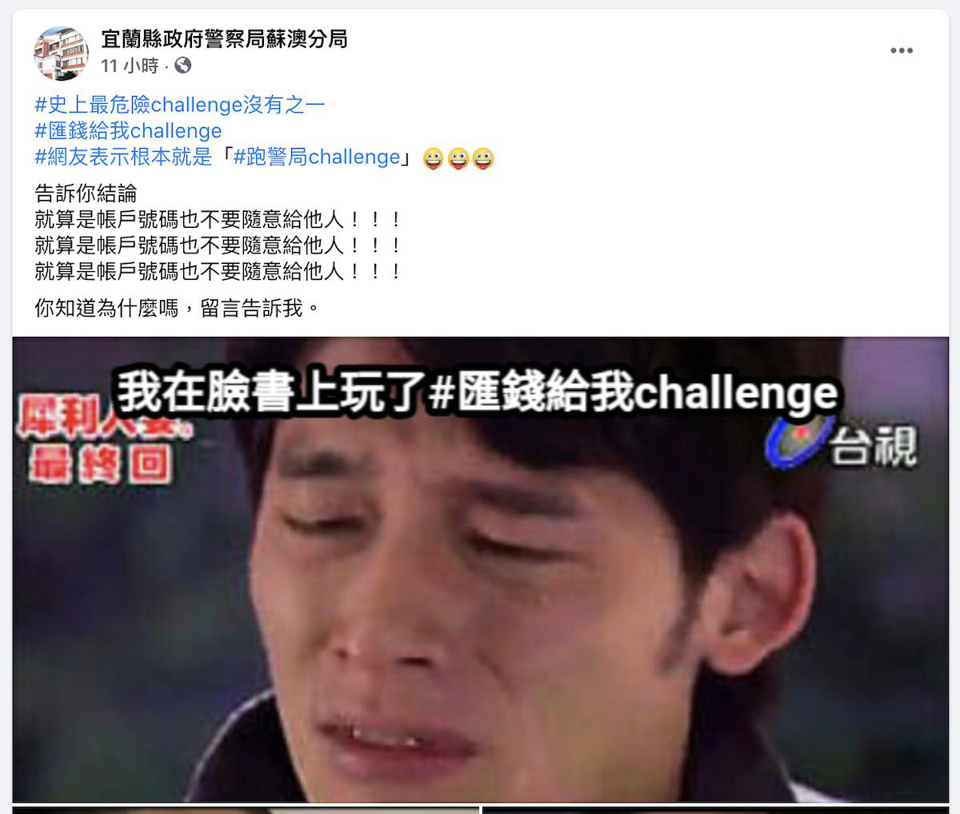

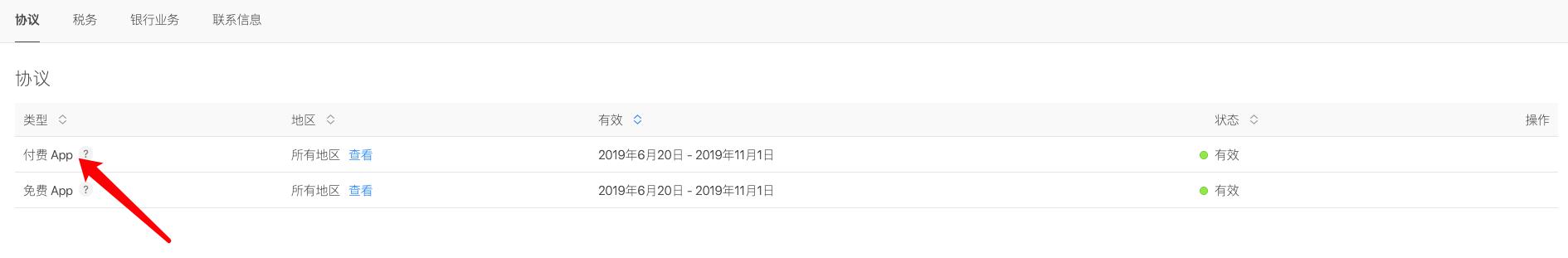

一、点击“协议、税务和银行业务”

二、点击“付费 App”

三、在“银行账户”中点击编辑

“编辑当前用户”:修改当前银行账户信息“替换为现有账户”:当你有多于一个账户时相互替换“替换为新账户”:添加一个新的收款账户

四、修改后的生效时间

官方时间是24H(24小时审核,通过后生效);个人实测基本是20分钟内就通过了。 查看全部

一、点击“协议、税务和银行业务”

二、点击“付费 App”

三、在“银行账户”中点击编辑

- “编辑当前用户”:修改当前银行账户信息

- “替换为现有账户”:当你有多于一个账户时相互替换

- “替换为新账户”:添加一个新的收款账户

四、修改后的生效时间

官方时间是24H(24小时审核,通过后生效);个人实测基本是20分钟内就通过了。

私人银行(Private Bank)大比拼!全球私人银行优缺点

Overseas 发表了文章 • 2022-04-11 11:08

欧洲

一提起私人银行,大家都会自然想起欧资银行,因为私人财富管理这个理念就系起源于欧洲。当时16世纪中期,法国一些商业贵族因宗教信仰缘故被驱逐出境,移居到瑞士之后,紧密的向欧洲皇室提供金融服务,诞生出第一代私人银行家。经过几百年历史洗礼,欧资私人银行体制就最成熟,资产管理服务最全面、最专业。大龙头都有发展亚洲市场,在香港有办公室提供服务,例如瑞士银行集团(UBS)、瑞士信贷集团(Credit Suisse)、汇丰、渣打等等。

北美

至于美资银行,投资银行比较出名,比如摩根士丹利(Morgan Stanley)、高盛集团(Goldman Sachs)的业务主要服务对象是机构投资者,反而私人银行业务就略为逊色,未打入亚洲市场。

记得上个世纪七十年代,好多亚洲人要特意跑去纽约开户口,之后越来越多第二、第三梯队富豪有开户口需要。不过总而言之,除非你是真的非常有钱,或者有家公司要有资管需要,例如并购、上市、融资,就值得考虑美资银行啦,因为美资银行入场门槛要比欧资夸张,例如高盛(Goldman Sachs)需要至少1亿美金,摩根士丹利(Morgan Stanley)需要3,500万美金,花旗银行(Citibank)需要2,500万美金,摩根大通(JPMorgan Chase)需要1,000万美金。

新加坡

新加坡都有数一数二的私人银行提供离岸服务,例如新加坡银行(Bank of Singapore)、星展银行(DBS)、大华银行(UOB)。新加坡本身系国际金融中心,地理位置离香港较欧美近,有一定优势。

中国内地

大家可能会对内地私人银行认识比较陌生,这很正常,因为就算是中国银行(Bank of China)这个大哥大,私人银行业务都只有10多的历史,更别讲工行(ICBC)、招商(CMB)、中信银行(China CITIC Bank)等,可以说只是一个初生婴儿。优势是入场门槛低,600万人民币就可以。

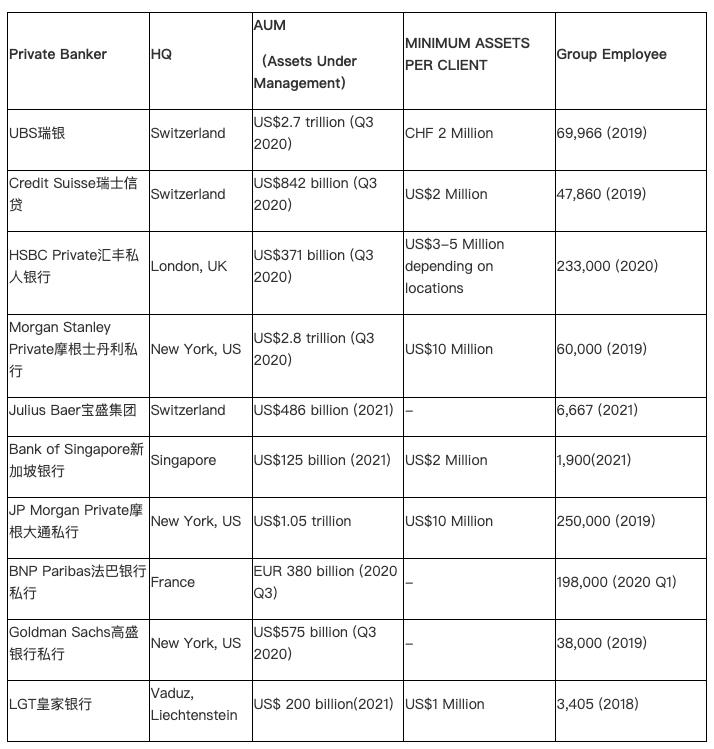

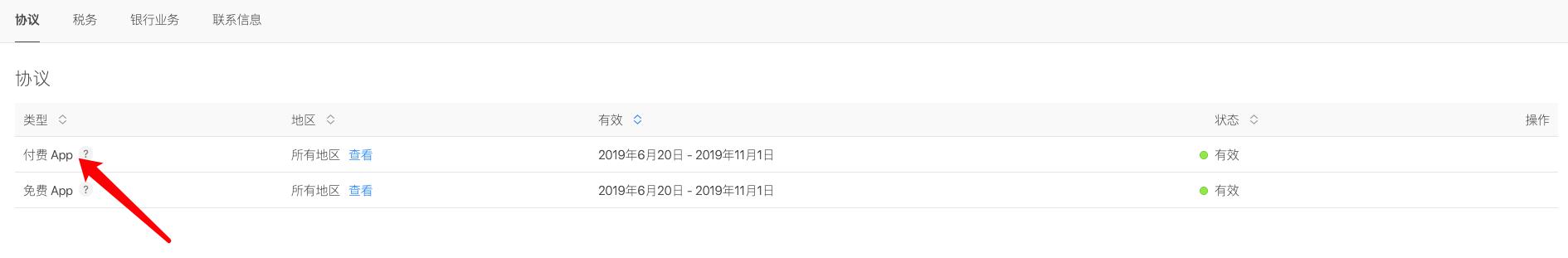

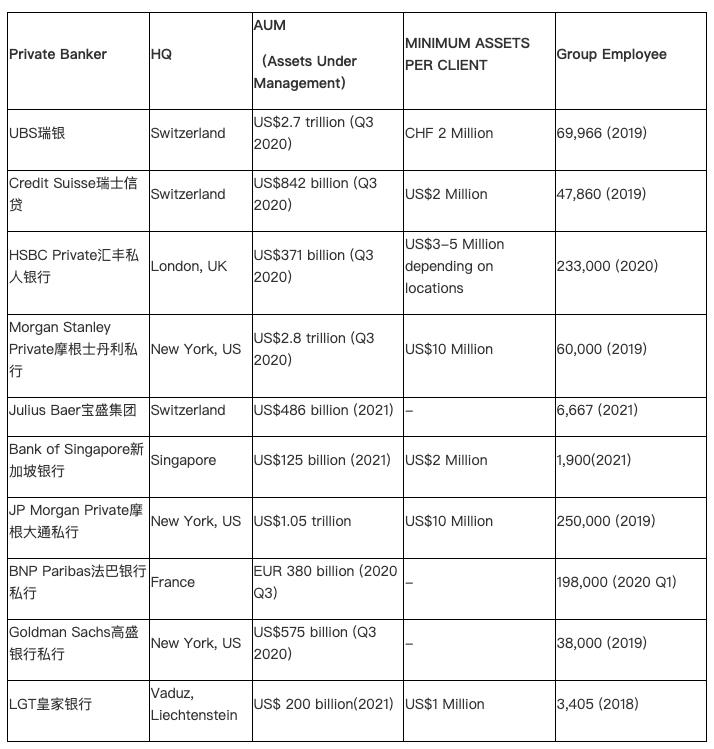

最后有个来自Asian Private Banker简单排名,以私行亚洲市场截止至2021年度资产管理规模(AUM),作一个比较供大家参考:

查看全部

欧洲

一提起私人银行,大家都会自然想起欧资银行,因为私人财富管理这个理念就系起源于欧洲。当时16世纪中期,法国一些商业贵族因宗教信仰缘故被驱逐出境,移居到瑞士之后,紧密的向欧洲皇室提供金融服务,诞生出第一代私人银行家。经过几百年历史洗礼,欧资私人银行体制就最成熟,资产管理服务最全面、最专业。大龙头都有发展亚洲市场,在香港有办公室提供服务,例如瑞士银行集团(UBS)、瑞士信贷集团(Credit Suisse)、汇丰、渣打等等。

北美

至于美资银行,投资银行比较出名,比如摩根士丹利(Morgan Stanley)、高盛集团(Goldman Sachs)的业务主要服务对象是机构投资者,反而私人银行业务就略为逊色,未打入亚洲市场。

记得上个世纪七十年代,好多亚洲人要特意跑去纽约开户口,之后越来越多第二、第三梯队富豪有开户口需要。不过总而言之,除非你是真的非常有钱,或者有家公司要有资管需要,例如并购、上市、融资,就值得考虑美资银行啦,因为美资银行入场门槛要比欧资夸张,例如高盛(Goldman Sachs)需要至少1亿美金,摩根士丹利(Morgan Stanley)需要3,500万美金,花旗银行(Citibank)需要2,500万美金,摩根大通(JPMorgan Chase)需要1,000万美金。

新加坡

新加坡都有数一数二的私人银行提供离岸服务,例如新加坡银行(Bank of Singapore)、星展银行(DBS)、大华银行(UOB)。新加坡本身系国际金融中心,地理位置离香港较欧美近,有一定优势。

中国内地

大家可能会对内地私人银行认识比较陌生,这很正常,因为就算是中国银行(Bank of China)这个大哥大,私人银行业务都只有10多的历史,更别讲工行(ICBC)、招商(CMB)、中信银行(China CITIC Bank)等,可以说只是一个初生婴儿。优势是入场门槛低,600万人民币就可以。

最后有个来自Asian Private Banker简单排名,以私行亚洲市场截止至2021年度资产管理规模(AUM),作一个比较供大家参考:

什么是自动清算所(ACH)?

newsman 发表了文章 • 2021-06-10 22:11

重要提示

自动清算所(ACH)是一个电子资金转移系统,促进了美国的支付。

ACH由国家自动清算所协会(NACHA)管理。

最近的规则变化使大多数通过ACH进行的信贷和借贷交易能够在同一个工作日内完成。

ACH网络如何运作

NACHA是一个自我管理的机构,它赋予ACH网络以管理、发展、行政和规则。该组织的运行规则旨在促进网络内电子支付的规模和范围的增长。

ACH网络是一个为金融机构服务的电子系统,以促进美国的金融交易。它代表了1万多家金融机构,2019年ACH交易总额超过55万亿美元,实现了近250亿笔电子金融交易。

ACH网络本质上是一个金融枢纽,帮助人们和组织将资金从一个银行账户转移到另一个账户。ACH交易包括直接存款和直接付款,包括企业对企业(B2B)交易、政府交易和消费者交易。

发起人使用ACH网络启动直接存款或直接付款交易。发起人可以是个人、组织或政府机构,ACH交易可以是借记或贷记。发起人的银行,也被称为发起存款金融机构(ODFI),接受ACH交易并将其与其他ACH交易一起分批在一天中的固定时间发送。

ACH运营商,无论是美联储还是清算所,都会从ODFI那里收到包含发端人交易的ACH交易批次。ACH运营商对该批交易进行分类,并将交易提供给预定接收人的银行或金融机构,也被称为接收存款金融机构(RDFI)。收款人的银行账户收到交易,从而对两个账户进行核对并结束这一过程。

ACH网络的好处

由于ACH网络将金融交易分批进行,并在一天中的特定时间段内进行处理,它使在线交易变得非常快速和简单。NACHA规定,平均ACH借记交易在一个工作日内结算,平均ACH贷记交易在一到两个工作日内结算。

对NACHA运营规则的修改将扩大当天ACH交易的使用范围,从2021年3月19日开始,大多数(如果不是全部)ACH交易都可以在当天结算。

使用ACH网络来促进电子转账也提高了政府和商业交易的效率和及时性。最近,ACH转账使个人通过直接存款转账或电子支票直接从他们的银行账户向对方汇款变得更容易和更便宜。

个人银行服务的ACH通常需要两到三个工作日才能结算,但从2016年开始,NACHA分三个阶段推出了当日ACH结算。第三阶段于2018年3月启动,要求RDFI在不晚于交易结算日RDFI当地时间下午5点的情况下,向接收方提供当天的ACH信贷和借记交易,供其提款,但须遵守NACHA规则的退货权。 查看全部

重要提示

自动清算所(ACH)是一个电子资金转移系统,促进了美国的支付。

ACH由国家自动清算所协会(NACHA)管理。

最近的规则变化使大多数通过ACH进行的信贷和借贷交易能够在同一个工作日内完成。

ACH网络如何运作

NACHA是一个自我管理的机构,它赋予ACH网络以管理、发展、行政和规则。该组织的运行规则旨在促进网络内电子支付的规模和范围的增长。

ACH网络是一个为金融机构服务的电子系统,以促进美国的金融交易。它代表了1万多家金融机构,2019年ACH交易总额超过55万亿美元,实现了近250亿笔电子金融交易。

ACH网络本质上是一个金融枢纽,帮助人们和组织将资金从一个银行账户转移到另一个账户。ACH交易包括直接存款和直接付款,包括企业对企业(B2B)交易、政府交易和消费者交易。

发起人使用ACH网络启动直接存款或直接付款交易。发起人可以是个人、组织或政府机构,ACH交易可以是借记或贷记。发起人的银行,也被称为发起存款金融机构(ODFI),接受ACH交易并将其与其他ACH交易一起分批在一天中的固定时间发送。

ACH运营商,无论是美联储还是清算所,都会从ODFI那里收到包含发端人交易的ACH交易批次。ACH运营商对该批交易进行分类,并将交易提供给预定接收人的银行或金融机构,也被称为接收存款金融机构(RDFI)。收款人的银行账户收到交易,从而对两个账户进行核对并结束这一过程。

ACH网络的好处

由于ACH网络将金融交易分批进行,并在一天中的特定时间段内进行处理,它使在线交易变得非常快速和简单。NACHA规定,平均ACH借记交易在一个工作日内结算,平均ACH贷记交易在一到两个工作日内结算。

对NACHA运营规则的修改将扩大当天ACH交易的使用范围,从2021年3月19日开始,大多数(如果不是全部)ACH交易都可以在当天结算。

使用ACH网络来促进电子转账也提高了政府和商业交易的效率和及时性。最近,ACH转账使个人通过直接存款转账或电子支票直接从他们的银行账户向对方汇款变得更容易和更便宜。

个人银行服务的ACH通常需要两到三个工作日才能结算,但从2016年开始,NACHA分三个阶段推出了当日ACH结算。第三阶段于2018年3月启动,要求RDFI在不晚于交易结算日RDFI当地时间下午5点的情况下,向接收方提供当天的ACH信贷和借记交易,供其提款,但须遵守NACHA规则的退货权。

TD Ameritrade电汇出金的手续费是多少钱?(2021年最新)

newsman 发表了文章 • 2021-06-10 22:02

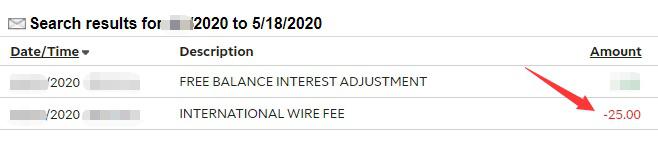

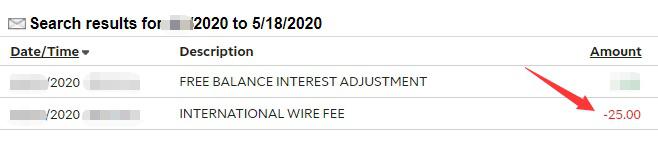

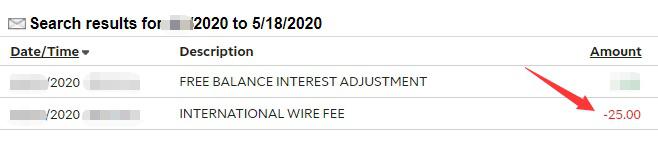

截至2021年3月,根据旁观者了解到的最新情况,TD Ameritrade的国际电汇提现手续费是:25美元。参见下图:

上图是旁观者2020年出金实测的结果,你可以从自己的历史交易记录中查询到出金所扣除的手续费金额。这里显示的就是:25美金(合人民币175元左右)。这个也会从自己的股票账户余额变动中体现出来。在2021年,该收费标准并无变化。

注意,这个提现手续费是固定收取的(flat fee),和你提现金额的大小无关。所以我们在提现时,需要考虑一下金额,不要把金额设得过低,这样手续费占比会过高,不够划算。当然,一次取款金额也不宜过高,以免收款时不太方便。 查看全部

截至2021年3月,根据旁观者了解到的最新情况,TD Ameritrade的国际电汇提现手续费是:25美元。参见下图:

上图是旁观者2020年出金实测的结果,你可以从自己的历史交易记录中查询到出金所扣除的手续费金额。这里显示的就是:25美金(合人民币175元左右)。这个也会从自己的股票账户余额变动中体现出来。在2021年,该收费标准并无变化。

注意,这个提现手续费是固定收取的(flat fee),和你提现金额的大小无关。所以我们在提现时,需要考虑一下金额,不要把金额设得过低,这样手续费占比会过高,不够划算。当然,一次取款金额也不宜过高,以免收款时不太方便。

千万别玩「#汇钱给我Challenge」!公开银行帐号可能有以下风险

Overseas 发表了文章 • 2020-12-03 12:33

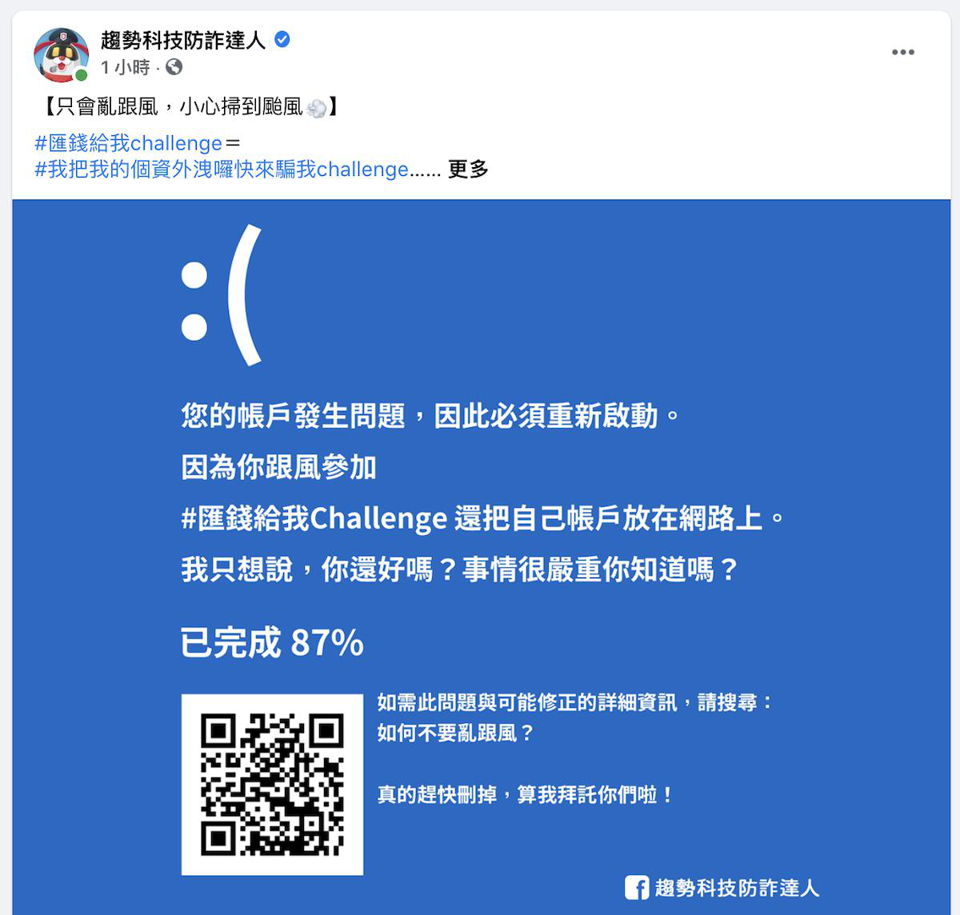

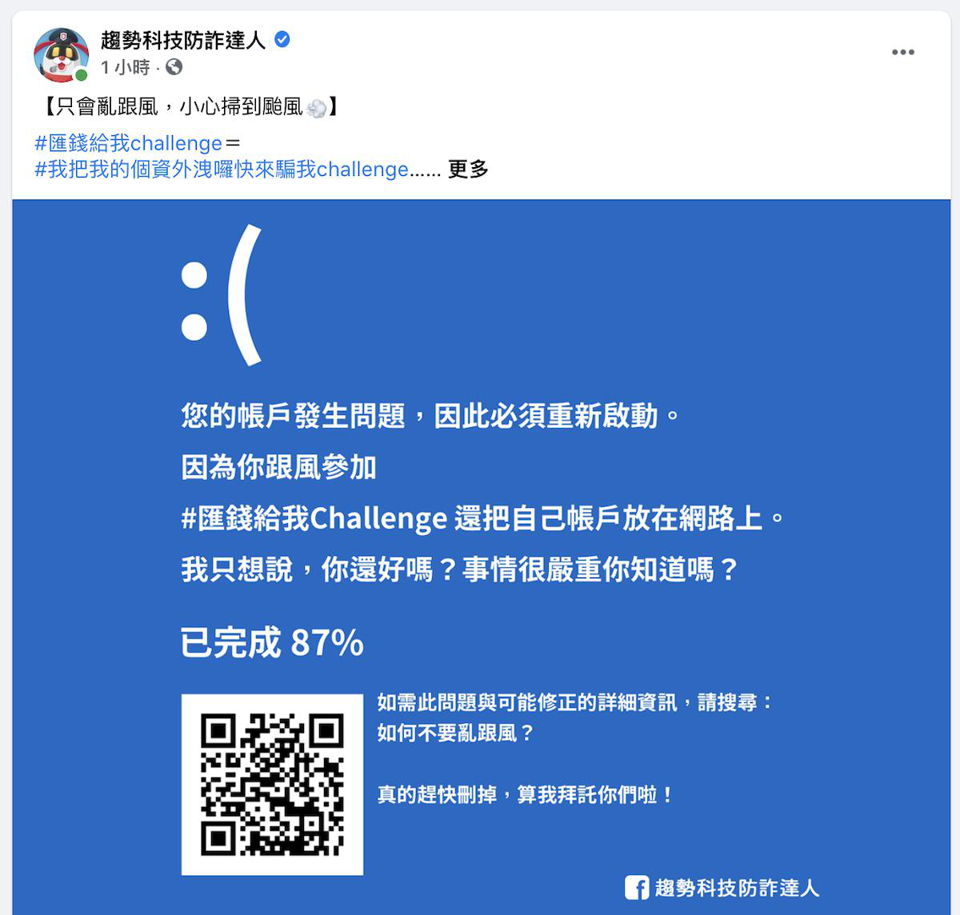

> 「#汇钱给我Challenge」公开银行户头很危险!不要再玩啦~

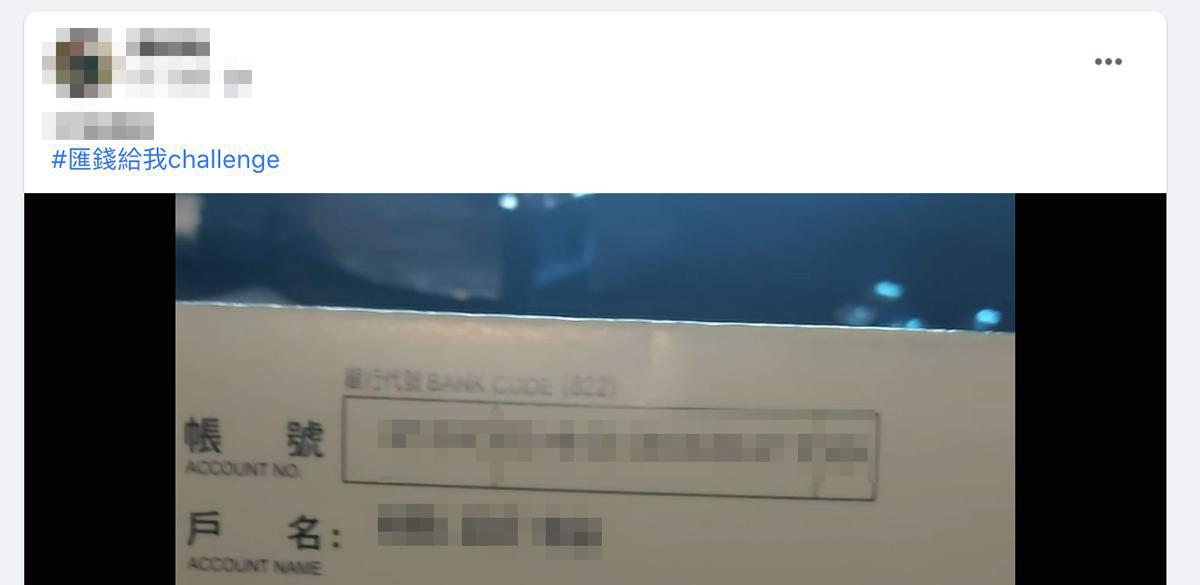

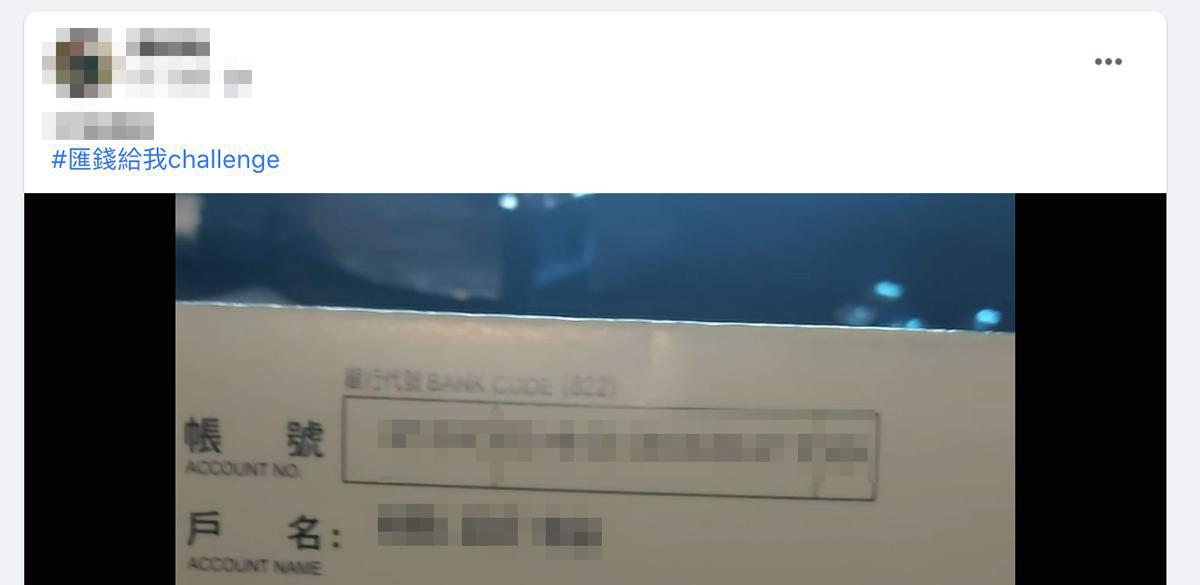

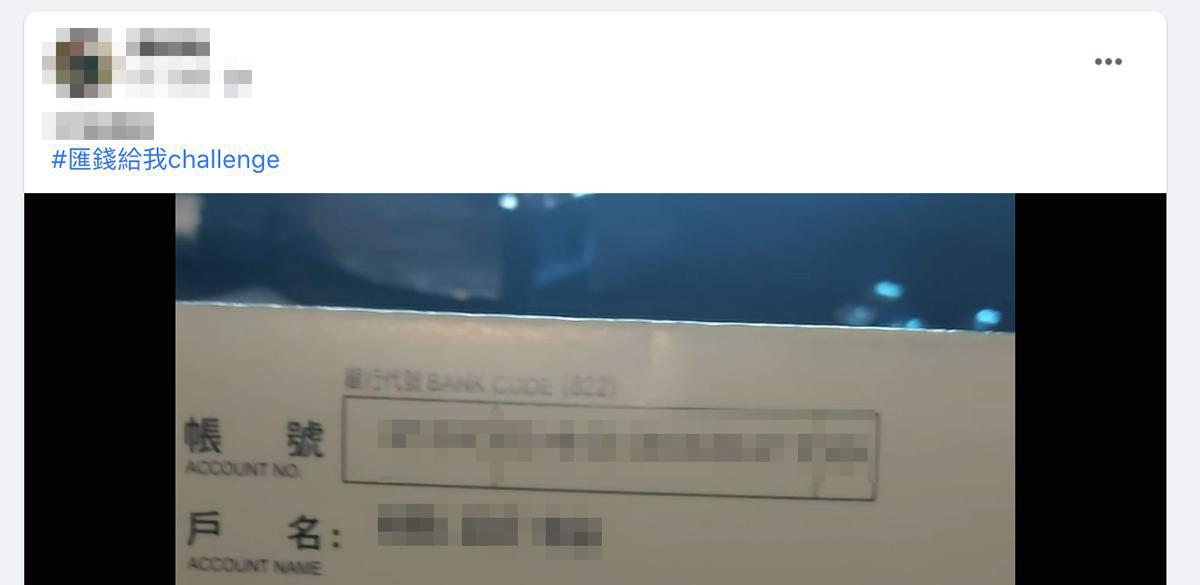

继「#打一句有声音的句子Challenge」、「#打错我的名字challenge」之后,最近在脸书上又多了一个「#汇钱给我Challenge」,并附上许多人自己的银行帐号与户名;这个游戏的本意是故意秀出自己的户头,并开玩笑看有没有人真的会汇钱给你,但其实,公开自己的银行帐号是相当危险的。

「#汇钱给我Challenge」是什么?

这个「#汇钱给我Challenge」是脸书上近日疯传的一个 tag,点进去后就可以看到许多人直接公开了自己的银行帐号,本意当然是为了好玩,戏称看有没有人会真的汇钱给你,甚至有人还将存折直接拍下来:

很多人可能认为,这个#汇钱给我Challenge并没有公开自己的银行密码,单纯分享帐号而已,难不成钱还会被领走吗?

其实钱确实不会因为帐号被知道就被领走,但这个 Challenge 还是有其他风险。

「#汇钱给我Challenge」有什么危险?

真的汇款 + 检举,有可能冻结你帐户

把银行帐号公开在网络上,若不幸遇到恶意人士故意汇钱给你(哪怕只是一块钱),就可以通过检举将你的银行帐户变成警示帐户。

在过去,就曾有人故意汇钱给诈骗集团,再将诈骗集团的帐号冻结;而这次的「#汇钱给我Challenge」若遇到有心人士,也可以用同样的方式将你的银行帐号冻结。

诈骗集团拿到帐号,回头骗你或你亲友

不仅如此,公开自己的银行帐号这种较为私密的数据,也有可能被诈骗集团锁定,并用这些数据去骗你的亲友,例如「我的帐号是 XXX-XXXXXX,我真的是本人!可不可以先借钱给我」之类的,如果亲友稍有不慎,因为你自己公开的银行帐号属实而被诈骗,那就非常危险了。

此外,也有可能有诈骗集团先通过汇款并检举的方式冻结帐号,在你不知道发生什么事、一阵慌乱之中,再骗你疑似洗钱,需要汇款解除冻结等等骗术,最终就容易骗到你的汇款。

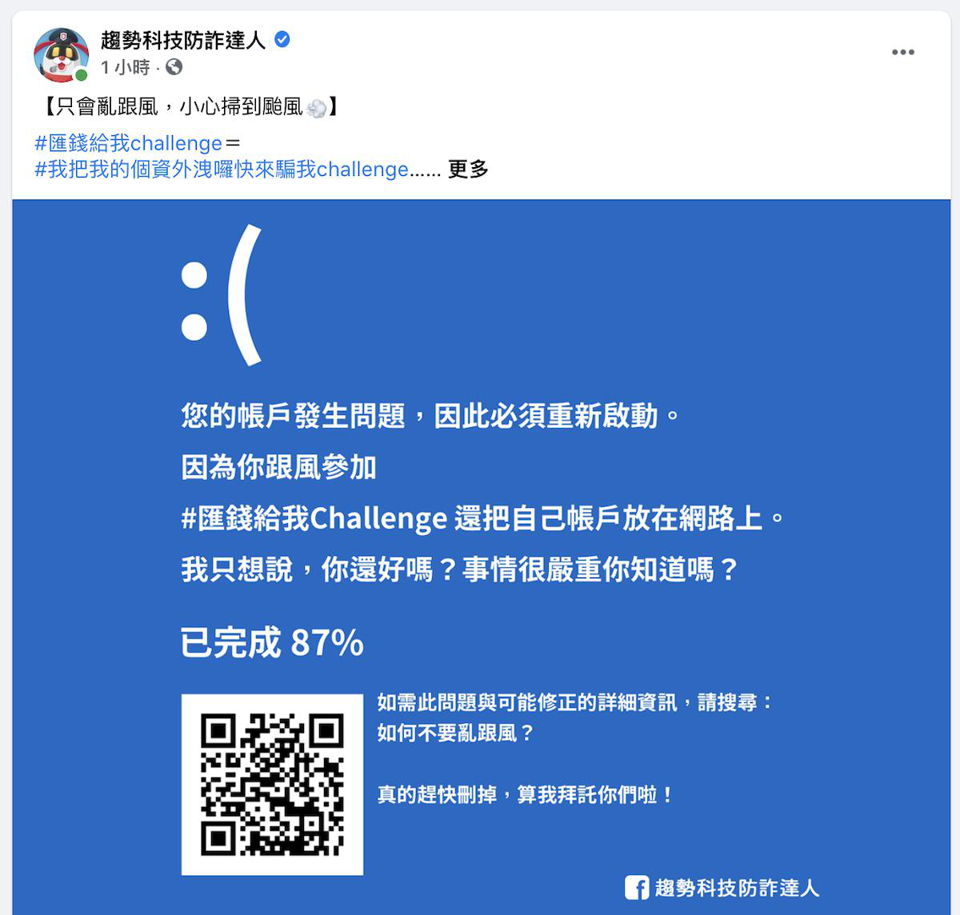

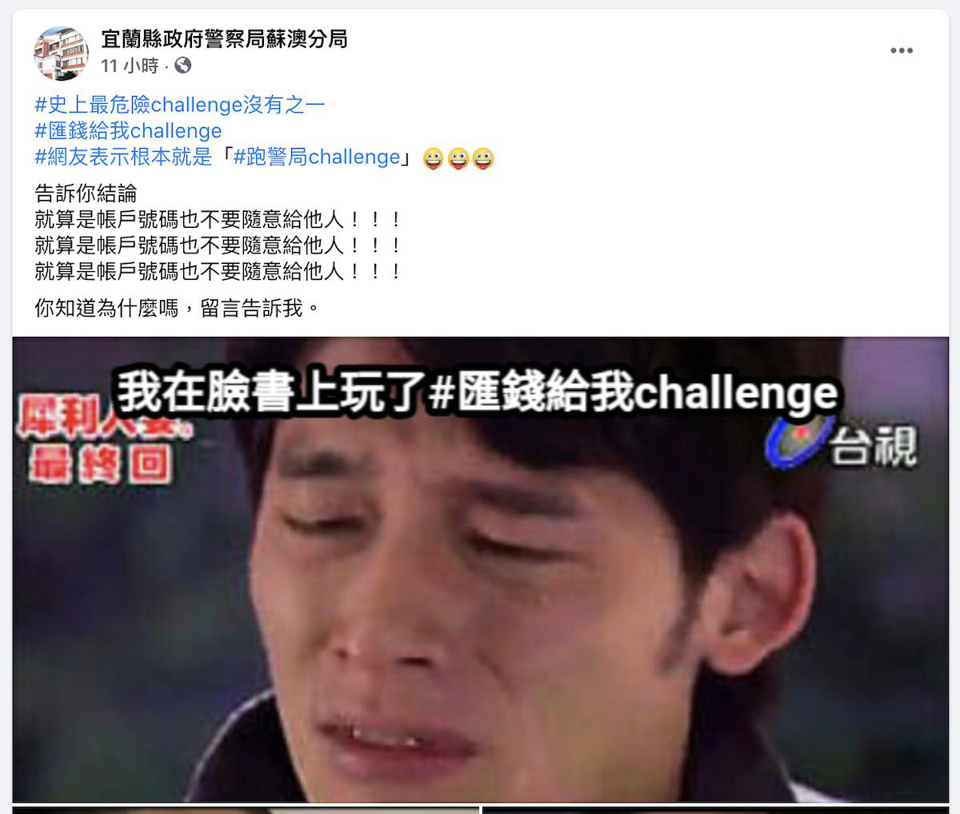

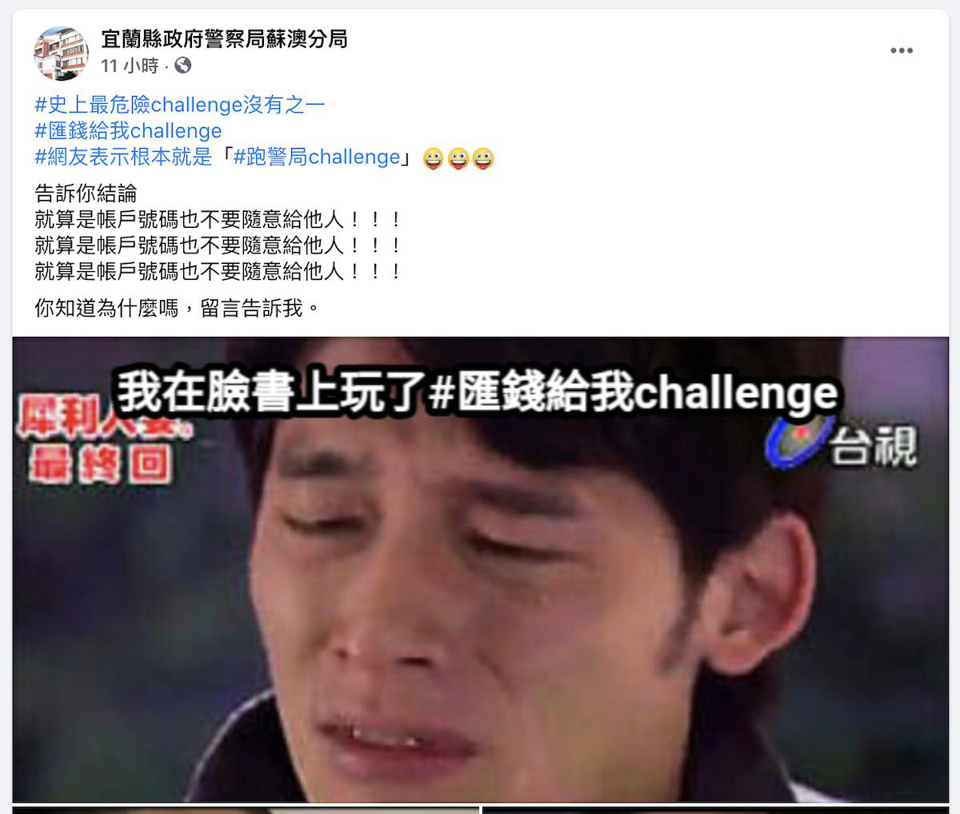

各单位都在警告「#汇钱给我Challenge」的风险

幸好在截稿的当下,已经有许多网友都意识到了「#汇钱给我Challenge」带来的风险,趋势科技、宜兰县政府警察局也都在脸书提醒这个 Challenge 的危险。

即便银行帐户感觉比较公开(毕竟就印在存折上,有时也会提供给其他单位),但这也不表示可以将这公开在网络上,以免遭到有心人士使用。

总之,各式各样的 Challenge 很有趣,但只要任何涉及到「个人信息」的,那怕自己觉得不怎么危险的数据,也都建议不要玩;像是汇款就可能让你银行帐号冻结,这种信息一般民众也不知道,恐怕真的要等到被「#汇钱给我Challenge」害到了才会知道,但那时也已经太晚了。

总而言之,千万不要再玩「#汇钱给我Challenge」啦!如果有看到朋友已经分享在网络上的,也赶紧把这篇文章分享给他吧!

苹果开发者iOS内购在app store connect修改/添加收款银行

Carol 发表了文章 • 2022-09-04 14:15

一、点击“协议、税务和银行业务”

二、点击“付费 App”

三、在“银行账户”中点击编辑

“编辑当前用户”:修改当前银行账户信息“替换为现有账户”:当你有多于一个账户时相互替换“替换为新账户”:添加一个新的收款账户

四、修改后的生效时间

官方时间是24H(24小时审核,通过后生效);个人实测基本是20分钟内就通过了。 查看全部

一、点击“协议、税务和银行业务”

二、点击“付费 App”

三、在“银行账户”中点击编辑

- “编辑当前用户”:修改当前银行账户信息

- “替换为现有账户”:当你有多于一个账户时相互替换

- “替换为新账户”:添加一个新的收款账户

四、修改后的生效时间

官方时间是24H(24小时审核,通过后生效);个人实测基本是20分钟内就通过了。

私人银行(Private Bank)大比拼!全球私人银行优缺点

Overseas 发表了文章 • 2022-04-11 11:08

欧洲

一提起私人银行,大家都会自然想起欧资银行,因为私人财富管理这个理念就系起源于欧洲。当时16世纪中期,法国一些商业贵族因宗教信仰缘故被驱逐出境,移居到瑞士之后,紧密的向欧洲皇室提供金融服务,诞生出第一代私人银行家。经过几百年历史洗礼,欧资私人银行体制就最成熟,资产管理服务最全面、最专业。大龙头都有发展亚洲市场,在香港有办公室提供服务,例如瑞士银行集团(UBS)、瑞士信贷集团(Credit Suisse)、汇丰、渣打等等。

北美

至于美资银行,投资银行比较出名,比如摩根士丹利(Morgan Stanley)、高盛集团(Goldman Sachs)的业务主要服务对象是机构投资者,反而私人银行业务就略为逊色,未打入亚洲市场。

记得上个世纪七十年代,好多亚洲人要特意跑去纽约开户口,之后越来越多第二、第三梯队富豪有开户口需要。不过总而言之,除非你是真的非常有钱,或者有家公司要有资管需要,例如并购、上市、融资,就值得考虑美资银行啦,因为美资银行入场门槛要比欧资夸张,例如高盛(Goldman Sachs)需要至少1亿美金,摩根士丹利(Morgan Stanley)需要3,500万美金,花旗银行(Citibank)需要2,500万美金,摩根大通(JPMorgan Chase)需要1,000万美金。

新加坡

新加坡都有数一数二的私人银行提供离岸服务,例如新加坡银行(Bank of Singapore)、星展银行(DBS)、大华银行(UOB)。新加坡本身系国际金融中心,地理位置离香港较欧美近,有一定优势。

中国内地

大家可能会对内地私人银行认识比较陌生,这很正常,因为就算是中国银行(Bank of China)这个大哥大,私人银行业务都只有10多的历史,更别讲工行(ICBC)、招商(CMB)、中信银行(China CITIC Bank)等,可以说只是一个初生婴儿。优势是入场门槛低,600万人民币就可以。

最后有个来自Asian Private Banker简单排名,以私行亚洲市场截止至2021年度资产管理规模(AUM),作一个比较供大家参考:

查看全部

欧洲

一提起私人银行,大家都会自然想起欧资银行,因为私人财富管理这个理念就系起源于欧洲。当时16世纪中期,法国一些商业贵族因宗教信仰缘故被驱逐出境,移居到瑞士之后,紧密的向欧洲皇室提供金融服务,诞生出第一代私人银行家。经过几百年历史洗礼,欧资私人银行体制就最成熟,资产管理服务最全面、最专业。大龙头都有发展亚洲市场,在香港有办公室提供服务,例如瑞士银行集团(UBS)、瑞士信贷集团(Credit Suisse)、汇丰、渣打等等。

北美

至于美资银行,投资银行比较出名,比如摩根士丹利(Morgan Stanley)、高盛集团(Goldman Sachs)的业务主要服务对象是机构投资者,反而私人银行业务就略为逊色,未打入亚洲市场。

记得上个世纪七十年代,好多亚洲人要特意跑去纽约开户口,之后越来越多第二、第三梯队富豪有开户口需要。不过总而言之,除非你是真的非常有钱,或者有家公司要有资管需要,例如并购、上市、融资,就值得考虑美资银行啦,因为美资银行入场门槛要比欧资夸张,例如高盛(Goldman Sachs)需要至少1亿美金,摩根士丹利(Morgan Stanley)需要3,500万美金,花旗银行(Citibank)需要2,500万美金,摩根大通(JPMorgan Chase)需要1,000万美金。

新加坡

新加坡都有数一数二的私人银行提供离岸服务,例如新加坡银行(Bank of Singapore)、星展银行(DBS)、大华银行(UOB)。新加坡本身系国际金融中心,地理位置离香港较欧美近,有一定优势。

中国内地

大家可能会对内地私人银行认识比较陌生,这很正常,因为就算是中国银行(Bank of China)这个大哥大,私人银行业务都只有10多的历史,更别讲工行(ICBC)、招商(CMB)、中信银行(China CITIC Bank)等,可以说只是一个初生婴儿。优势是入场门槛低,600万人民币就可以。

最后有个来自Asian Private Banker简单排名,以私行亚洲市场截止至2021年度资产管理规模(AUM),作一个比较供大家参考:

什么是自动清算所(ACH)?

newsman 发表了文章 • 2021-06-10 22:11

重要提示

自动清算所(ACH)是一个电子资金转移系统,促进了美国的支付。

ACH由国家自动清算所协会(NACHA)管理。

最近的规则变化使大多数通过ACH进行的信贷和借贷交易能够在同一个工作日内完成。

ACH网络如何运作

NACHA是一个自我管理的机构,它赋予ACH网络以管理、发展、行政和规则。该组织的运行规则旨在促进网络内电子支付的规模和范围的增长。

ACH网络是一个为金融机构服务的电子系统,以促进美国的金融交易。它代表了1万多家金融机构,2019年ACH交易总额超过55万亿美元,实现了近250亿笔电子金融交易。

ACH网络本质上是一个金融枢纽,帮助人们和组织将资金从一个银行账户转移到另一个账户。ACH交易包括直接存款和直接付款,包括企业对企业(B2B)交易、政府交易和消费者交易。

发起人使用ACH网络启动直接存款或直接付款交易。发起人可以是个人、组织或政府机构,ACH交易可以是借记或贷记。发起人的银行,也被称为发起存款金融机构(ODFI),接受ACH交易并将其与其他ACH交易一起分批在一天中的固定时间发送。

ACH运营商,无论是美联储还是清算所,都会从ODFI那里收到包含发端人交易的ACH交易批次。ACH运营商对该批交易进行分类,并将交易提供给预定接收人的银行或金融机构,也被称为接收存款金融机构(RDFI)。收款人的银行账户收到交易,从而对两个账户进行核对并结束这一过程。

ACH网络的好处

由于ACH网络将金融交易分批进行,并在一天中的特定时间段内进行处理,它使在线交易变得非常快速和简单。NACHA规定,平均ACH借记交易在一个工作日内结算,平均ACH贷记交易在一到两个工作日内结算。

对NACHA运营规则的修改将扩大当天ACH交易的使用范围,从2021年3月19日开始,大多数(如果不是全部)ACH交易都可以在当天结算。

使用ACH网络来促进电子转账也提高了政府和商业交易的效率和及时性。最近,ACH转账使个人通过直接存款转账或电子支票直接从他们的银行账户向对方汇款变得更容易和更便宜。

个人银行服务的ACH通常需要两到三个工作日才能结算,但从2016年开始,NACHA分三个阶段推出了当日ACH结算。第三阶段于2018年3月启动,要求RDFI在不晚于交易结算日RDFI当地时间下午5点的情况下,向接收方提供当天的ACH信贷和借记交易,供其提款,但须遵守NACHA规则的退货权。 查看全部

重要提示

自动清算所(ACH)是一个电子资金转移系统,促进了美国的支付。

ACH由国家自动清算所协会(NACHA)管理。

最近的规则变化使大多数通过ACH进行的信贷和借贷交易能够在同一个工作日内完成。

ACH网络如何运作

NACHA是一个自我管理的机构,它赋予ACH网络以管理、发展、行政和规则。该组织的运行规则旨在促进网络内电子支付的规模和范围的增长。

ACH网络是一个为金融机构服务的电子系统,以促进美国的金融交易。它代表了1万多家金融机构,2019年ACH交易总额超过55万亿美元,实现了近250亿笔电子金融交易。

ACH网络本质上是一个金融枢纽,帮助人们和组织将资金从一个银行账户转移到另一个账户。ACH交易包括直接存款和直接付款,包括企业对企业(B2B)交易、政府交易和消费者交易。

发起人使用ACH网络启动直接存款或直接付款交易。发起人可以是个人、组织或政府机构,ACH交易可以是借记或贷记。发起人的银行,也被称为发起存款金融机构(ODFI),接受ACH交易并将其与其他ACH交易一起分批在一天中的固定时间发送。

ACH运营商,无论是美联储还是清算所,都会从ODFI那里收到包含发端人交易的ACH交易批次。ACH运营商对该批交易进行分类,并将交易提供给预定接收人的银行或金融机构,也被称为接收存款金融机构(RDFI)。收款人的银行账户收到交易,从而对两个账户进行核对并结束这一过程。

ACH网络的好处

由于ACH网络将金融交易分批进行,并在一天中的特定时间段内进行处理,它使在线交易变得非常快速和简单。NACHA规定,平均ACH借记交易在一个工作日内结算,平均ACH贷记交易在一到两个工作日内结算。

对NACHA运营规则的修改将扩大当天ACH交易的使用范围,从2021年3月19日开始,大多数(如果不是全部)ACH交易都可以在当天结算。

使用ACH网络来促进电子转账也提高了政府和商业交易的效率和及时性。最近,ACH转账使个人通过直接存款转账或电子支票直接从他们的银行账户向对方汇款变得更容易和更便宜。

个人银行服务的ACH通常需要两到三个工作日才能结算,但从2016年开始,NACHA分三个阶段推出了当日ACH结算。第三阶段于2018年3月启动,要求RDFI在不晚于交易结算日RDFI当地时间下午5点的情况下,向接收方提供当天的ACH信贷和借记交易,供其提款,但须遵守NACHA规则的退货权。

TD Ameritrade电汇出金的手续费是多少钱?(2021年最新)

newsman 发表了文章 • 2021-06-10 22:02

截至2021年3月,根据旁观者了解到的最新情况,TD Ameritrade的国际电汇提现手续费是:25美元。参见下图:

上图是旁观者2020年出金实测的结果,你可以从自己的历史交易记录中查询到出金所扣除的手续费金额。这里显示的就是:25美金(合人民币175元左右)。这个也会从自己的股票账户余额变动中体现出来。在2021年,该收费标准并无变化。

注意,这个提现手续费是固定收取的(flat fee),和你提现金额的大小无关。所以我们在提现时,需要考虑一下金额,不要把金额设得过低,这样手续费占比会过高,不够划算。当然,一次取款金额也不宜过高,以免收款时不太方便。 查看全部

截至2021年3月,根据旁观者了解到的最新情况,TD Ameritrade的国际电汇提现手续费是:25美元。参见下图:

上图是旁观者2020年出金实测的结果,你可以从自己的历史交易记录中查询到出金所扣除的手续费金额。这里显示的就是:25美金(合人民币175元左右)。这个也会从自己的股票账户余额变动中体现出来。在2021年,该收费标准并无变化。

注意,这个提现手续费是固定收取的(flat fee),和你提现金额的大小无关。所以我们在提现时,需要考虑一下金额,不要把金额设得过低,这样手续费占比会过高,不够划算。当然,一次取款金额也不宜过高,以免收款时不太方便。

千万别玩「#汇钱给我Challenge」!公开银行帐号可能有以下风险

Overseas 发表了文章 • 2020-12-03 12:33

> 「#汇钱给我Challenge」公开银行户头很危险!不要再玩啦~

继「#打一句有声音的句子Challenge」、「#打错我的名字challenge」之后,最近在脸书上又多了一个「#汇钱给我Challenge」,并附上许多人自己的银行帐号与户名;这个游戏的本意是故意秀出自己的户头,并开玩笑看有没有人真的会汇钱给你,但其实,公开自己的银行帐号是相当危险的。

「#汇钱给我Challenge」是什么?

这个「#汇钱给我Challenge」是脸书上近日疯传的一个 tag,点进去后就可以看到许多人直接公开了自己的银行帐号,本意当然是为了好玩,戏称看有没有人会真的汇钱给你,甚至有人还将存折直接拍下来:

很多人可能认为,这个#汇钱给我Challenge并没有公开自己的银行密码,单纯分享帐号而已,难不成钱还会被领走吗?

其实钱确实不会因为帐号被知道就被领走,但这个 Challenge 还是有其他风险。

「#汇钱给我Challenge」有什么危险?

真的汇款 + 检举,有可能冻结你帐户

把银行帐号公开在网络上,若不幸遇到恶意人士故意汇钱给你(哪怕只是一块钱),就可以通过检举将你的银行帐户变成警示帐户。

在过去,就曾有人故意汇钱给诈骗集团,再将诈骗集团的帐号冻结;而这次的「#汇钱给我Challenge」若遇到有心人士,也可以用同样的方式将你的银行帐号冻结。

诈骗集团拿到帐号,回头骗你或你亲友

不仅如此,公开自己的银行帐号这种较为私密的数据,也有可能被诈骗集团锁定,并用这些数据去骗你的亲友,例如「我的帐号是 XXX-XXXXXX,我真的是本人!可不可以先借钱给我」之类的,如果亲友稍有不慎,因为你自己公开的银行帐号属实而被诈骗,那就非常危险了。

此外,也有可能有诈骗集团先通过汇款并检举的方式冻结帐号,在你不知道发生什么事、一阵慌乱之中,再骗你疑似洗钱,需要汇款解除冻结等等骗术,最终就容易骗到你的汇款。

各单位都在警告「#汇钱给我Challenge」的风险

幸好在截稿的当下,已经有许多网友都意识到了「#汇钱给我Challenge」带来的风险,趋势科技、宜兰县政府警察局也都在脸书提醒这个 Challenge 的危险。

即便银行帐户感觉比较公开(毕竟就印在存折上,有时也会提供给其他单位),但这也不表示可以将这公开在网络上,以免遭到有心人士使用。

总之,各式各样的 Challenge 很有趣,但只要任何涉及到「个人信息」的,那怕自己觉得不怎么危险的数据,也都建议不要玩;像是汇款就可能让你银行帐号冻结,这种信息一般民众也不知道,恐怕真的要等到被「#汇钱给我Challenge」害到了才会知道,但那时也已经太晚了。

总而言之,千万不要再玩「#汇钱给我Challenge」啦!如果有看到朋友已经分享在网络上的,也赶紧把这篇文章分享给他吧!

苹果开发者iOS内购在app store connect修改/添加收款银行

Carol 发表了文章 • 2022-09-04 14:15

一、点击“协议、税务和银行业务”

二、点击“付费 App”

三、在“银行账户”中点击编辑

“编辑当前用户”:修改当前银行账户信息“替换为现有账户”:当你有多于一个账户时相互替换“替换为新账户”:添加一个新的收款账户

四、修改后的生效时间

官方时间是24H(24小时审核,通过后生效);个人实测基本是20分钟内就通过了。 查看全部

一、点击“协议、税务和银行业务”

二、点击“付费 App”

三、在“银行账户”中点击编辑

- “编辑当前用户”:修改当前银行账户信息

- “替换为现有账户”:当你有多于一个账户时相互替换

- “替换为新账户”:添加一个新的收款账户

四、修改后的生效时间

官方时间是24H(24小时审核,通过后生效);个人实测基本是20分钟内就通过了。

私人银行(Private Bank)大比拼!全球私人银行优缺点

Overseas 发表了文章 • 2022-04-11 11:08

欧洲

一提起私人银行,大家都会自然想起欧资银行,因为私人财富管理这个理念就系起源于欧洲。当时16世纪中期,法国一些商业贵族因宗教信仰缘故被驱逐出境,移居到瑞士之后,紧密的向欧洲皇室提供金融服务,诞生出第一代私人银行家。经过几百年历史洗礼,欧资私人银行体制就最成熟,资产管理服务最全面、最专业。大龙头都有发展亚洲市场,在香港有办公室提供服务,例如瑞士银行集团(UBS)、瑞士信贷集团(Credit Suisse)、汇丰、渣打等等。

北美

至于美资银行,投资银行比较出名,比如摩根士丹利(Morgan Stanley)、高盛集团(Goldman Sachs)的业务主要服务对象是机构投资者,反而私人银行业务就略为逊色,未打入亚洲市场。

记得上个世纪七十年代,好多亚洲人要特意跑去纽约开户口,之后越来越多第二、第三梯队富豪有开户口需要。不过总而言之,除非你是真的非常有钱,或者有家公司要有资管需要,例如并购、上市、融资,就值得考虑美资银行啦,因为美资银行入场门槛要比欧资夸张,例如高盛(Goldman Sachs)需要至少1亿美金,摩根士丹利(Morgan Stanley)需要3,500万美金,花旗银行(Citibank)需要2,500万美金,摩根大通(JPMorgan Chase)需要1,000万美金。

新加坡

新加坡都有数一数二的私人银行提供离岸服务,例如新加坡银行(Bank of Singapore)、星展银行(DBS)、大华银行(UOB)。新加坡本身系国际金融中心,地理位置离香港较欧美近,有一定优势。

中国内地

大家可能会对内地私人银行认识比较陌生,这很正常,因为就算是中国银行(Bank of China)这个大哥大,私人银行业务都只有10多的历史,更别讲工行(ICBC)、招商(CMB)、中信银行(China CITIC Bank)等,可以说只是一个初生婴儿。优势是入场门槛低,600万人民币就可以。

最后有个来自Asian Private Banker简单排名,以私行亚洲市场截止至2021年度资产管理规模(AUM),作一个比较供大家参考:

查看全部

欧洲

一提起私人银行,大家都会自然想起欧资银行,因为私人财富管理这个理念就系起源于欧洲。当时16世纪中期,法国一些商业贵族因宗教信仰缘故被驱逐出境,移居到瑞士之后,紧密的向欧洲皇室提供金融服务,诞生出第一代私人银行家。经过几百年历史洗礼,欧资私人银行体制就最成熟,资产管理服务最全面、最专业。大龙头都有发展亚洲市场,在香港有办公室提供服务,例如瑞士银行集团(UBS)、瑞士信贷集团(Credit Suisse)、汇丰、渣打等等。

北美

至于美资银行,投资银行比较出名,比如摩根士丹利(Morgan Stanley)、高盛集团(Goldman Sachs)的业务主要服务对象是机构投资者,反而私人银行业务就略为逊色,未打入亚洲市场。

记得上个世纪七十年代,好多亚洲人要特意跑去纽约开户口,之后越来越多第二、第三梯队富豪有开户口需要。不过总而言之,除非你是真的非常有钱,或者有家公司要有资管需要,例如并购、上市、融资,就值得考虑美资银行啦,因为美资银行入场门槛要比欧资夸张,例如高盛(Goldman Sachs)需要至少1亿美金,摩根士丹利(Morgan Stanley)需要3,500万美金,花旗银行(Citibank)需要2,500万美金,摩根大通(JPMorgan Chase)需要1,000万美金。

新加坡

新加坡都有数一数二的私人银行提供离岸服务,例如新加坡银行(Bank of Singapore)、星展银行(DBS)、大华银行(UOB)。新加坡本身系国际金融中心,地理位置离香港较欧美近,有一定优势。

中国内地

大家可能会对内地私人银行认识比较陌生,这很正常,因为就算是中国银行(Bank of China)这个大哥大,私人银行业务都只有10多的历史,更别讲工行(ICBC)、招商(CMB)、中信银行(China CITIC Bank)等,可以说只是一个初生婴儿。优势是入场门槛低,600万人民币就可以。

最后有个来自Asian Private Banker简单排名,以私行亚洲市场截止至2021年度资产管理规模(AUM),作一个比较供大家参考:

什么是自动清算所(ACH)?

newsman 发表了文章 • 2021-06-10 22:11

重要提示

自动清算所(ACH)是一个电子资金转移系统,促进了美国的支付。

ACH由国家自动清算所协会(NACHA)管理。

最近的规则变化使大多数通过ACH进行的信贷和借贷交易能够在同一个工作日内完成。

ACH网络如何运作

NACHA是一个自我管理的机构,它赋予ACH网络以管理、发展、行政和规则。该组织的运行规则旨在促进网络内电子支付的规模和范围的增长。

ACH网络是一个为金融机构服务的电子系统,以促进美国的金融交易。它代表了1万多家金融机构,2019年ACH交易总额超过55万亿美元,实现了近250亿笔电子金融交易。

ACH网络本质上是一个金融枢纽,帮助人们和组织将资金从一个银行账户转移到另一个账户。ACH交易包括直接存款和直接付款,包括企业对企业(B2B)交易、政府交易和消费者交易。

发起人使用ACH网络启动直接存款或直接付款交易。发起人可以是个人、组织或政府机构,ACH交易可以是借记或贷记。发起人的银行,也被称为发起存款金融机构(ODFI),接受ACH交易并将其与其他ACH交易一起分批在一天中的固定时间发送。

ACH运营商,无论是美联储还是清算所,都会从ODFI那里收到包含发端人交易的ACH交易批次。ACH运营商对该批交易进行分类,并将交易提供给预定接收人的银行或金融机构,也被称为接收存款金融机构(RDFI)。收款人的银行账户收到交易,从而对两个账户进行核对并结束这一过程。

ACH网络的好处

由于ACH网络将金融交易分批进行,并在一天中的特定时间段内进行处理,它使在线交易变得非常快速和简单。NACHA规定,平均ACH借记交易在一个工作日内结算,平均ACH贷记交易在一到两个工作日内结算。

对NACHA运营规则的修改将扩大当天ACH交易的使用范围,从2021年3月19日开始,大多数(如果不是全部)ACH交易都可以在当天结算。

使用ACH网络来促进电子转账也提高了政府和商业交易的效率和及时性。最近,ACH转账使个人通过直接存款转账或电子支票直接从他们的银行账户向对方汇款变得更容易和更便宜。

个人银行服务的ACH通常需要两到三个工作日才能结算,但从2016年开始,NACHA分三个阶段推出了当日ACH结算。第三阶段于2018年3月启动,要求RDFI在不晚于交易结算日RDFI当地时间下午5点的情况下,向接收方提供当天的ACH信贷和借记交易,供其提款,但须遵守NACHA规则的退货权。 查看全部

重要提示

自动清算所(ACH)是一个电子资金转移系统,促进了美国的支付。

ACH由国家自动清算所协会(NACHA)管理。

最近的规则变化使大多数通过ACH进行的信贷和借贷交易能够在同一个工作日内完成。

ACH网络如何运作

NACHA是一个自我管理的机构,它赋予ACH网络以管理、发展、行政和规则。该组织的运行规则旨在促进网络内电子支付的规模和范围的增长。

ACH网络是一个为金融机构服务的电子系统,以促进美国的金融交易。它代表了1万多家金融机构,2019年ACH交易总额超过55万亿美元,实现了近250亿笔电子金融交易。

ACH网络本质上是一个金融枢纽,帮助人们和组织将资金从一个银行账户转移到另一个账户。ACH交易包括直接存款和直接付款,包括企业对企业(B2B)交易、政府交易和消费者交易。

发起人使用ACH网络启动直接存款或直接付款交易。发起人可以是个人、组织或政府机构,ACH交易可以是借记或贷记。发起人的银行,也被称为发起存款金融机构(ODFI),接受ACH交易并将其与其他ACH交易一起分批在一天中的固定时间发送。

ACH运营商,无论是美联储还是清算所,都会从ODFI那里收到包含发端人交易的ACH交易批次。ACH运营商对该批交易进行分类,并将交易提供给预定接收人的银行或金融机构,也被称为接收存款金融机构(RDFI)。收款人的银行账户收到交易,从而对两个账户进行核对并结束这一过程。

ACH网络的好处

由于ACH网络将金融交易分批进行,并在一天中的特定时间段内进行处理,它使在线交易变得非常快速和简单。NACHA规定,平均ACH借记交易在一个工作日内结算,平均ACH贷记交易在一到两个工作日内结算。

对NACHA运营规则的修改将扩大当天ACH交易的使用范围,从2021年3月19日开始,大多数(如果不是全部)ACH交易都可以在当天结算。

使用ACH网络来促进电子转账也提高了政府和商业交易的效率和及时性。最近,ACH转账使个人通过直接存款转账或电子支票直接从他们的银行账户向对方汇款变得更容易和更便宜。

个人银行服务的ACH通常需要两到三个工作日才能结算,但从2016年开始,NACHA分三个阶段推出了当日ACH结算。第三阶段于2018年3月启动,要求RDFI在不晚于交易结算日RDFI当地时间下午5点的情况下,向接收方提供当天的ACH信贷和借记交易,供其提款,但须遵守NACHA规则的退货权。

TD Ameritrade电汇出金的手续费是多少钱?(2021年最新)

newsman 发表了文章 • 2021-06-10 22:02

截至2021年3月,根据旁观者了解到的最新情况,TD Ameritrade的国际电汇提现手续费是:25美元。参见下图:

上图是旁观者2020年出金实测的结果,你可以从自己的历史交易记录中查询到出金所扣除的手续费金额。这里显示的就是:25美金(合人民币175元左右)。这个也会从自己的股票账户余额变动中体现出来。在2021年,该收费标准并无变化。

注意,这个提现手续费是固定收取的(flat fee),和你提现金额的大小无关。所以我们在提现时,需要考虑一下金额,不要把金额设得过低,这样手续费占比会过高,不够划算。当然,一次取款金额也不宜过高,以免收款时不太方便。 查看全部

截至2021年3月,根据旁观者了解到的最新情况,TD Ameritrade的国际电汇提现手续费是:25美元。参见下图:

上图是旁观者2020年出金实测的结果,你可以从自己的历史交易记录中查询到出金所扣除的手续费金额。这里显示的就是:25美金(合人民币175元左右)。这个也会从自己的股票账户余额变动中体现出来。在2021年,该收费标准并无变化。

注意,这个提现手续费是固定收取的(flat fee),和你提现金额的大小无关。所以我们在提现时,需要考虑一下金额,不要把金额设得过低,这样手续费占比会过高,不够划算。当然,一次取款金额也不宜过高,以免收款时不太方便。

千万别玩「#汇钱给我Challenge」!公开银行帐号可能有以下风险

Overseas 发表了文章 • 2020-12-03 12:33

> 「#汇钱给我Challenge」公开银行户头很危险!不要再玩啦~

继「#打一句有声音的句子Challenge」、「#打错我的名字challenge」之后,最近在脸书上又多了一个「#汇钱给我Challenge」,并附上许多人自己的银行帐号与户名;这个游戏的本意是故意秀出自己的户头,并开玩笑看有没有人真的会汇钱给你,但其实,公开自己的银行帐号是相当危险的。

「#汇钱给我Challenge」是什么?

这个「#汇钱给我Challenge」是脸书上近日疯传的一个 tag,点进去后就可以看到许多人直接公开了自己的银行帐号,本意当然是为了好玩,戏称看有没有人会真的汇钱给你,甚至有人还将存折直接拍下来:

很多人可能认为,这个#汇钱给我Challenge并没有公开自己的银行密码,单纯分享帐号而已,难不成钱还会被领走吗?

其实钱确实不会因为帐号被知道就被领走,但这个 Challenge 还是有其他风险。

「#汇钱给我Challenge」有什么危险?

真的汇款 + 检举,有可能冻结你帐户

把银行帐号公开在网络上,若不幸遇到恶意人士故意汇钱给你(哪怕只是一块钱),就可以通过检举将你的银行帐户变成警示帐户。

在过去,就曾有人故意汇钱给诈骗集团,再将诈骗集团的帐号冻结;而这次的「#汇钱给我Challenge」若遇到有心人士,也可以用同样的方式将你的银行帐号冻结。

诈骗集团拿到帐号,回头骗你或你亲友

不仅如此,公开自己的银行帐号这种较为私密的数据,也有可能被诈骗集团锁定,并用这些数据去骗你的亲友,例如「我的帐号是 XXX-XXXXXX,我真的是本人!可不可以先借钱给我」之类的,如果亲友稍有不慎,因为你自己公开的银行帐号属实而被诈骗,那就非常危险了。

此外,也有可能有诈骗集团先通过汇款并检举的方式冻结帐号,在你不知道发生什么事、一阵慌乱之中,再骗你疑似洗钱,需要汇款解除冻结等等骗术,最终就容易骗到你的汇款。

各单位都在警告「#汇钱给我Challenge」的风险

幸好在截稿的当下,已经有许多网友都意识到了「#汇钱给我Challenge」带来的风险,趋势科技、宜兰县政府警察局也都在脸书提醒这个 Challenge 的危险。

即便银行帐户感觉比较公开(毕竟就印在存折上,有时也会提供给其他单位),但这也不表示可以将这公开在网络上,以免遭到有心人士使用。

总之,各式各样的 Challenge 很有趣,但只要任何涉及到「个人信息」的,那怕自己觉得不怎么危险的数据,也都建议不要玩;像是汇款就可能让你银行帐号冻结,这种信息一般民众也不知道,恐怕真的要等到被「#汇钱给我Challenge」害到了才会知道,但那时也已经太晚了。

总而言之,千万不要再玩「#汇钱给我Challenge」啦!如果有看到朋友已经分享在网络上的,也赶紧把这篇文章分享给他吧!